Balancer (BAL) ist ein automatisiertes Market-Maker (AMM)-Protokoll, das auf den Funktionen von Uniswap aufbaut und den Einsatz von AMMs auf Liquiditätspools mit mehreren ungleichmäßig gewichteten Vermögenswerten ausweitet. Balancer ist damit ein dezentralisierter Ersatz für den traditionellen Market-Maker. Ein Market-Maker ist dabei eine dritte Partei, die gehandelten Vermögenswerten Liquidität zur Verfügung stellt.

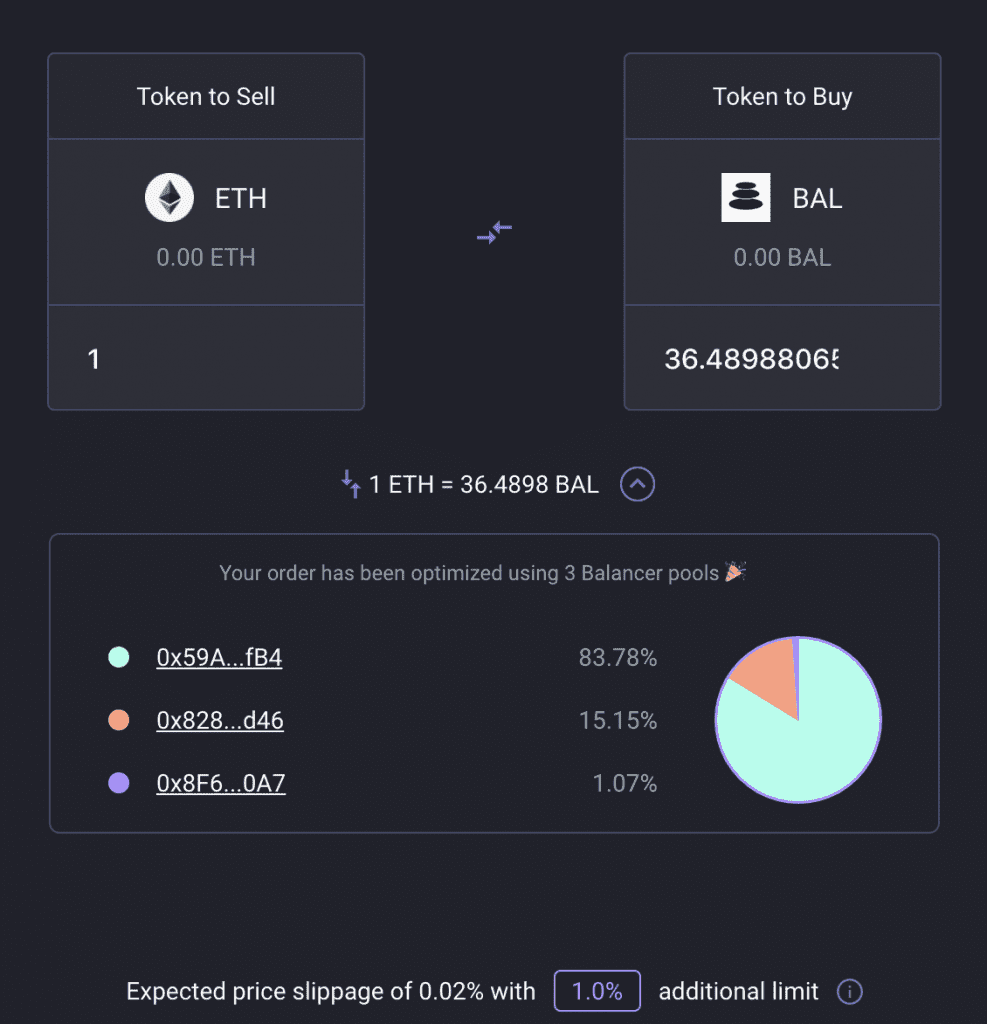

Das Balancer-Protokoll kann von verschiedenen dezentralisierten Handelsplattformen aufgerufen werden, um mit Hilfe des Smart Order Routing (SOR) automatisch die besten Kurse und Handelspreise zu ermitteln. Das Protokoll stellt auch die für den Abschluss des Handels erforderlichen Mittel zur Verfügung, wobei die Mittel aus den verfügbaren Balancer-Pools verwendet werden.

Balancer Finance wurde im September 2019 von Mike McDonald und Fernando Martinelli ins Leben gerufen. Seitdem hat das Unternehmen eine erfolgreiche Seed-Runde mit 3 Millionen Dollar an Investitionskapital durchgeführt.

Balancer hat sich selbst in eine prominente Position innerhalb der Hierarchie der Dezentralisierten Finanzen (DeFi) manövriert, da sein BAL-Token Anfang 2020 in den Sog der immer beliebter werdenden Governance-Token des Compound-Protokolls geraten ist. Ein Hype, dessen aktueller Höhepunkt durch die Explosion des YFI Kurses zum Ausdruck gebracht wurde.

In diesem Artikel erklären wir dir genau, was Balancer (BAL) ist, wie das Pooling auf dem DeFi-Protokoll funktioniert und wo du die besten Renditen ergattern kannst.

Was ist ein Balancer Pool?

Fangen wir mit dem an, was Balancer ausmacht: Seine Pools.

Balancer-Pools sind Sammlungen von Geldern, die von Benutzern zur Verfügung gestellt werden und die dazu verwendet werden, Trades und Transaktionen mit Liquidität zu versorgen. Die gebündelten Einlagen in diesen Pools werden dazu genutzt, Händlern beim Austausch von Kryptowährungen mit ausreichend Liquidität zu versorgen. Daher auch der Name Liquiditätspools.

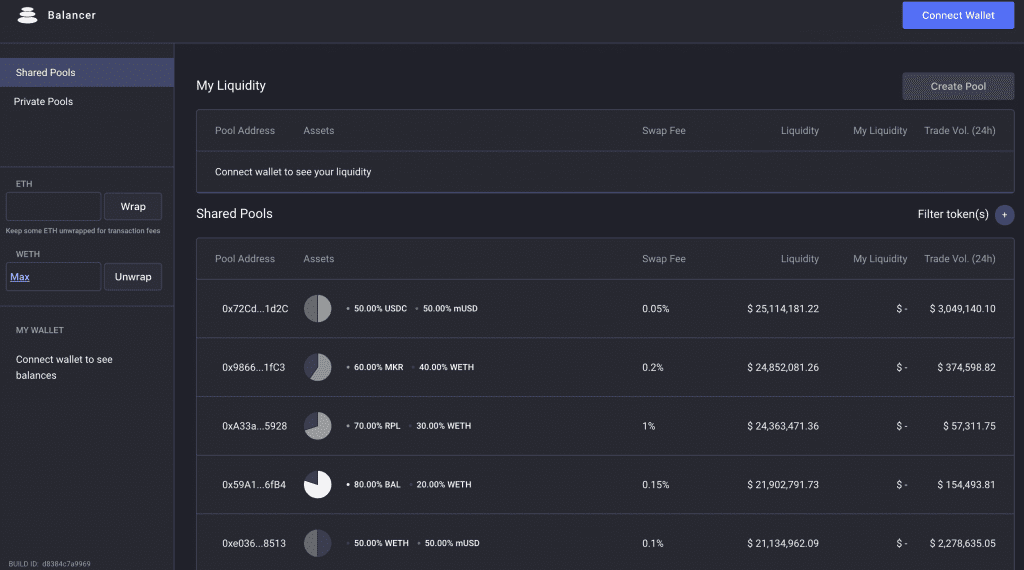

Ein Nutzer kann Liquidität bereitstellen, indem er entweder einen Liquiditätspool erstellt oder seine Vermögenswerte zu bestehenden Pools hinzufügt. Jeder kann durch Balancer seinen eigenen sich selbst ausgleichenden Indexfonds erstellen oder in den eines anderen investieren. Bei Balancer lassen sich daher grob zwei Arten von Pools unterscheiden:

1. Private Pools: Ersteller der Pools legen die Token und ihre Gewichtung fest. Der Zugang ist nicht öffentlich.

2. Shared Pools: Diese Pools stehen allen Akteuren offen, um Liquidität hinzuzufügen. Sie können nicht geändert werden und haben im Gegensatz zu privaten Pools feste Parameter.

Neben den beiden Haupkategorien von Pools gibt es weitere, spezifischere intelligente Pools, die du verwenden kannst. So bieten beispielsweise Liquidity Bootstrapping Pools (LBPs) Entwickler-Teams die Möglichkeit, einen Projekt-Token freizugeben und gleichzeitig eine hohe Liquidität aufzubauen. Andere Beispiele sind Stablecoin-Pools.

Zur Kapitelübersicht von Was ist Balancer (BAL) Ratgeber zurückspringen

BAL: der Governance-Token von Balancer

Bei der ursprünglichen Markteinführung hatte Balancer keinen eigenen Token, aber das änderte sich in diesem Jahr, als das Team den Token mit dem Kürzel BAL einführte. Das Team begann mit der Verteilung des BAL-Tokens am 23. Juni 2020, der seitdem wöchentlich an die Liquiditätsanbieter auf der Webseite verteilt wird.

Die BAL-Token haben jedoch keinen wirtschaftlichen Wert, sondern sind vielmehr die Währung für die Führungsrechte auf dem Protokoll. Es ist also ein sogenannter Governance-Token.

DeFi Governance & die neue Art des Lobbyismus: Protokoll-Politiker auf dem Vormarsch

Bei den meisten DeFi-Protokolle ist Yield Farming nur ein Mittel zum Zweck. Der wahre Reiz liegt in den begehrten nativen Governance-Token. 4 Min. Lesezeit

Die mit den BAL-Token verbundenen Rechte ermöglichen es den Inhabern, die Struktur des Balancer-Protokolls mitzubestimmen. Dies beinhaltet Entscheidungen über die Implementierung neuer Funktionen, die Höhe von Protokollgebühren, größere strukturelle Änderungen wie die Skalierung auf Layer 2 und Verträge mit anderen Blockchains.

Es wurden 100 Millionen Token geschaffen, wobei aber bereits 25 Millionen davon den Gründungsmitgliedern, Kernentwicklern, Beratern und Investoren zugeteilt worden sind. Die übrigen 75 Millionen BAT-Token können von Balancer-Nutzern, die dem Protokoll Liquidität hinzufügen, frei abgebaut werden.

Auf der Webseite von Balancer heißt es:

Jede Woche werden 145.000 BALs, d.h. etwa 7,5 Millionen pro Jahr, an Liquiditätsanbieter verteilt. Dies bedeutet, dass im ersten Jahr des Bestehens von BAL eine Angebotsinflation von 30 % gegenüber dem ursprünglich zugeteilten Vorrat von 25 Mio. Tokens auftreten würde.

Wie genau du die BAL-Token verdienen kannst, erörtern wir dir jetzt in dem folgenden Kapitel im Detail.

Zur Kapitelübersicht von Was ist Balancer (BAL) Ratgeber zurückspringen

Wie du BAL-Token verdienen kannst

Liquidity Mining ist in den letzten Wochen zu einem der beliebtesten Gesprächsthemen im Bereich der dezentralisierten Finanzen (DeFi) geworden. Im Kern geht es beim Liquidity Mining im Wesentlichen darum, dass Benutzer einem DeFi-Protokoll gegen eine Art Belohnung Liquidität in Form von Vermögenswerten zur Verfügung stellen. Diese Belohnung kann aus verschiedenen Token bestehen, einschließlich der Governance-Token des zugrunde liegenden DeFi-Protokolls (die letztendlich einen monetären Wert haben können – wie COMP oder BAL).

Im Grunde bietet es also den Benutzern eine Möglichkeit, mit den von ihnen gehaltenen Vermögenswerten Geld zu verdienen. Man kann sie auch als die ausgezahlte Rendite auf ihr investiertes Kapital verstehen.

Hier kommt Liquidity Mining ins Spiel

Die naheliegende Möglichkeit, um BAL-Token zu verdienen, ist daher das Liquidity Mining. Im Wesentlichen belohnt Balancer Liquiditätsanbieter, die BAL und andere Kryptowährungen in ihre Pools einzahlen. Die zur Belohnung ausgeschütteten BAL-Token werden fair an die Pool-Teilnehmer verteilt, gemessen an dem Anteil, den ihre Einlagen am Gesamtwert ausmachen. Macht deine Einlage also 1% des Gesamtwertes aus, erhältst du dementsprechend 1% der ausgeschütteten BAL-Token.

Eine andere Möglichkeit, BAL zu verdienen, besteht darin, einen Pool zu schaffen und die gezahlten Handelsgebühren zu deinem Vorteil zu nutzen. Diese werden nämlich ebenfalls in Form von BAL an die Pool-Betreiber ausgezahlt. Dieses System bietet dem Pool-Ersteller auch einen Anreiz, die Gebühren zu senken, da er umso mehr BAL erhält, je niedriger die Gebühren sind. Durch die Balancer-Gebühr erhalten die Pool-Ersteller eine kurz- oder langfristige Option. Die Hoffnung hierbei ist, dass dies zu niedrigeren Gebühren führt, so dass Händler an die Börse von Balancer gelockt werden.

In seiner Antwort auf die Fragen zu der Verteilung der BAL-Token und der damit verbundenen Governance-Rechte sagte Gründer Martinelli:

Der bei weitem wichtigste Faktor oder Grund, warum wir das tun, ist, dass wir wollen, dass diese Sache dezentralisiert wird. Wir glauben an eine dezentralisierte, vertrauenslose Zukunft, und wir wollen, dass Balancer dies tut. Wir wollen, dass die Verteilung auf eine gesunde Art und Weise erfolgt.

Zur Kapitelübersicht von Was ist Balancer (BAL) Ratgeber zurückspringen

Mit diesen Pools verdienst du am meisten

Da die einzelnen Pools verschiedenen Parametern folgen, unterscheidet sich natürlich auch die zu erwartende Rendite. Es ist daher durchaus ratsam, sich vorher zu überlegen, an welchem Liquiditätspool man sich beteiligen möchte, um möglichst viel BAL und damit die bestmögliche Rendite auf sein Kapital zu erhalten.

Stand 3. August 2020 bieten die folgenden 3 Pools aktuell die besten Renditen:

- 50% BAL / 50% WETH mit einer Liquidität von 337.341,54$ und einer jährl. Liquiditätsrendite i.H.v. 69,43%

- BAL 58% / WETH 42% mit einer Liquidität von 1.186.134,00$ und einer jährl. Liquiditätsrendite i.H.v. 68,33%

- BAL 40% WETH 60% mit einer Liquidität von 98.927$ und einer jährl. Liquiditätsrendite i.H.v. 67,61%

Der beste Weg, die derzeit lukrativsten Zinssätze und Renditen für Liquidität zu finden, ist über den Predictions Exchange Chart.

Um sich für die Airdrops der BAL Governance Token zu qualifizieren, müssen Pools mindestens zwei Token staken, die auf der Whitelist von Balancer stehen. Die Token werden wöchentlich der Balancer-Whitelist hinzugefügt. Der Betrag von BAL, der verteilt wird, hängt vom Handelsvolumen und der Gesamtliquidität ab.

Das Trading an der Balancer-Börse

Neben ihrer Liquidität und ihren Pools ist Balancer in erster Linie eine dezentrale Börse. Ohne KYC oder Anmeldungen wird die Anonymität und Privatsphäre gewahrt. Alles, was du brauchst, um dort zu handeln, ist eine Wallet wie MetaMask.

Die Börse verfügt über eine Reihe von Token, mit denen du handeln kannst. Dazu gehören: Ethereum (ETH), DAI, MKR, USDC, REP, BTC++, WBTC, WETH, BAT, SNX, ZRX, LINK, DZAR, UMA, LRC, REN, LEND, KNC, COMP, OCEAN.

Die Börse verfügt auch über eine Reihe von Token ohne Pool, wie tBTC, ANT, cUSDC, cDAI, imBTC, pBTC, sBTC, sUSD, PNK, AST und RPL.

Zur Kapitelübersicht von Was ist Balancer (BAL) Ratgeber zurückspringen

Was sind die Risiken bei Balancer?

Dezentralisierte Börsen sind oft mit hohen Risiken verbunden. Die Fähigkeit, mit hohen Zinssätzen Kapital anzulocken, sollte immer die Alarmglocken aufleuchten lassen und Anlass zur Sorge geben. Denn klar ist, dass mit steigenden Renditen auch das Risiko steigt.

Dies wurde auch vom Gründer von Ethereum, Vitalik Buterin, hervorgehoben. Er warnte davor, dass es sich dabei um „auffällige DeFi-Dinge“ handele, die manchmal mit „unausgesprochenen Risiken verbunden“ seien.

Honestly I think we emphasize flashy defi things that give you fancy high interest rates way too much. Interest rates significantly higher than what you can get in traditional finance are inherently either temporary arbitrage opportunities or come with unstated risks attached.

— vitalik.eth (@VitalikButerin) June 20, 2020

Auch Balancer selbst warnt seine Nutzer auf ihrer Webseite vor den Risiken, die mit der Benutzung des DeFi-Protokolls einhergehen:

Balancer ist ein sehr neues Protokoll. Obwohl wir alle Vorsichtsmassnahmen treffen und umfangreiche Audits durchführen, handelt es sich noch immer um ein Betaprodukt. Beginne mit kleinen Beträgen.

Fazit

Insgesamt hat sich Balancer als leistungsstarkes Werkzeug zur Automatisierung der Marketingaktivitäten und zur Senkung der Transaktionsgebühren für verschiedene Kryptowährungen positioniert. Es ist führend auf dem Markt für Liquiditätspools mit der Fähigkeit, n-dimensionale Liquiditätspools zu erstellen, was eine Marktneuheit darstellt. Mit ihrer einzigartigen Formel, die hohe Gebühren der Vergangenheit zuordnet, hat Balancer ein dezentralisiertes Projekt geschaffen, das potenziell ein autarkes System mit dem Schwerpunkt auf der Community sein könnte.

Vorerst besteht das Hauptziel von Balancer darin, einen harten Wettbewerb für UniSwap zu schaffen. Darüberhinaus möchte die Plattform zum Branchenführer im AMM-Bereich auf Ethereum werden. Ein Ziel, das wie viele glauben, nicht unmöglich zu erreichen ist. Die DEX-Funktionalität auf UniSwap ist nämlich dieselbe wie bei Balancer.

Natürlich spielt aber auch die Userbility eine entscheidende Rolle. Hier muss eingeräumt werden, dass diese in unseren Augen bei UniSwap mit seinem angenehmeren Interface stärker ausgeprägt ist. Sollte es Balancer dennoch gelingen, durch niedrige Gebühren genügend Händler und durch lukrative Renditen und ihren Governance Token BAL genug Liquiditätsanbieter anzuziehen, könnte es zukünftig im Kampf um die führende DEX noch interessant werden.

Zur Kapitelübersicht von Was ist Balancer (BAL) Ratgeber zurückspringen