Die Moving Average Convergence Divergence (MACD) ist ein trendfolgender Momentum-Indikator, der das Verhältnis zwischen zwei gleitenden Durchschnitten des Kurses anzeigt. Der MACD wird berechnet, indem der Exponentielle Gleitende Durchschnitt (EMA) mit 26 Perioden von dem EMA mit 12 Perioden abgezogen wird.

Das Ergebnis dieser Berechnung ist die MACD-Linie. Ein neuntägiger EMA ergibt die so genannte Signallinie. Das Zusammenspiel beider Linien ergeben für den geübten Chart-Techniker Kauf- und Verkaufssignale. Händler können kaufen oder sich Long positionieren, wenn die MACD-Linie die Signallinie von unten nach oben kreuzt. Gegenseitig signalisiert der Indikator Händlern zu verkaufen oder sich Short zu positionieren, wenn die MACD-Linie die Signallinie von oben nach unten kreuzt.

Richtig eingesetzt kann dieser Indikator ein mächtiges Werkzeug für den Trader und seine technische Chartanalyse sein. Wie du ihn richtig lesen und einsetzen kannst, erklären wir dir hier.

MACD und seine Teilkomponenten

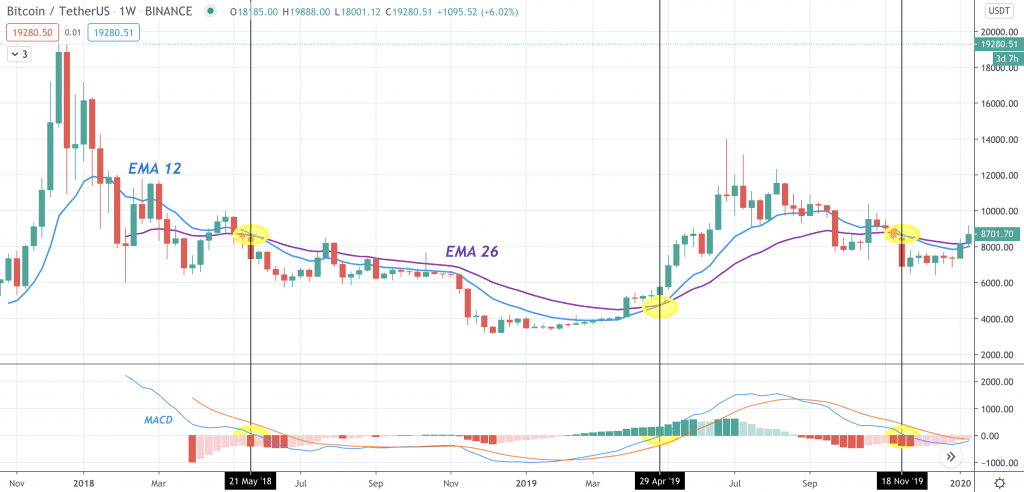

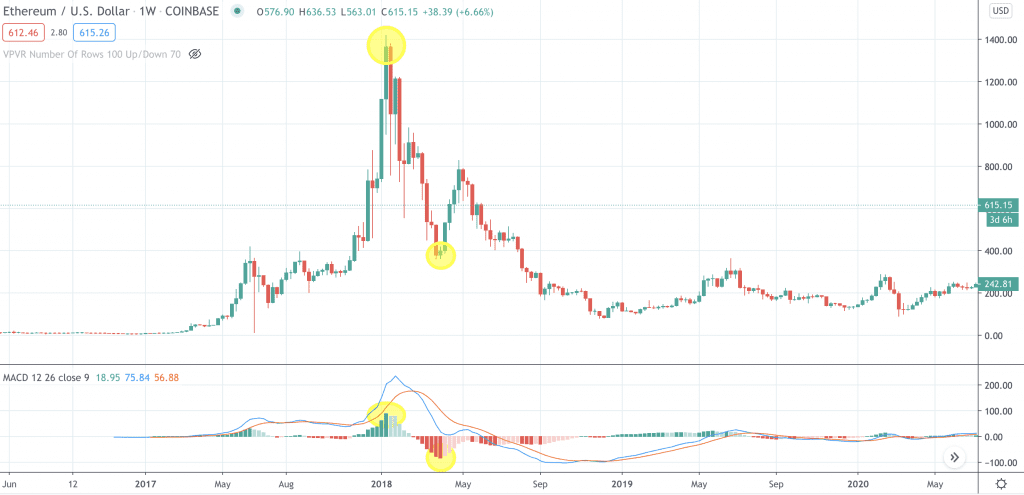

Der MACD hat immer dann einen positiven Wert (als blaue Linie im unteren Diagramm dargestellt), wenn der 12-Perioden-EMA (durch die blaue Linie im Chart dargestellt) über dem 26-Perioden-EMA (der lila Linie im Preisdiagramm) liegt, und einen negativen Wert, wenn der 12-Perioden-EMA unter dem 26-Perioden-EMA liegt.

Je weiter der MACD über oder unter seiner Basislinie liegt, desto größer ist der Abstand zwischen den beiden EMAs.

Wie die Abb.1 oben zeigt, wird der Indikator oft mit einem Histogramm dargestellt. Diese stellt den Abstand zwischen dem MACD und seiner Signallinie grafisch dar. Wenn der MACD über der Signallinie liegt, befindet sich das Histogramm über der Basislinie. Wenn der MACD unterhalb der Signallinie liegt, befindet sich das Histogramm unterhalb der Basislinie. Händler nutzen das Histogramm, um zu erkennen, wann ein hohes bullisches oder rückläufiges Momentum vorliegt.

MACD Überkreuzungen und wie sie zu deuten sind

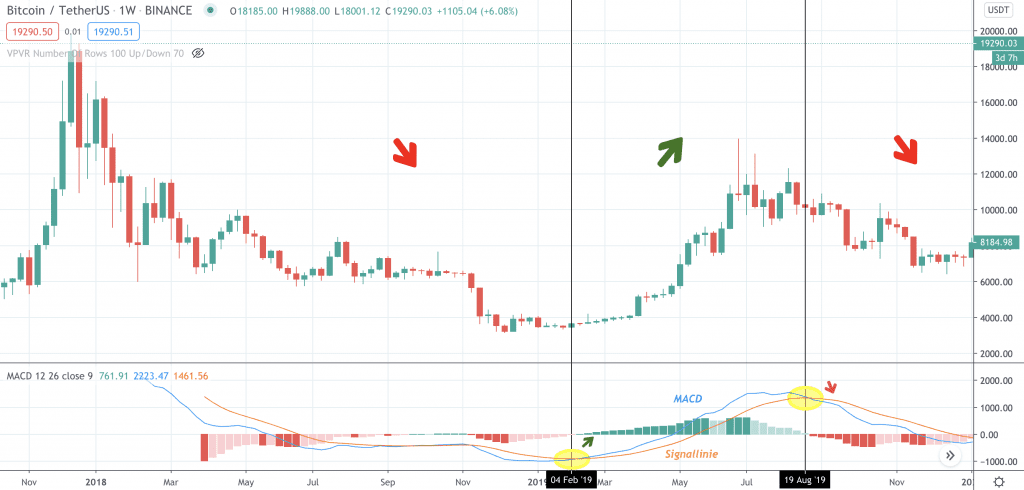

Wie bereits erwähnt, ist es ein rückläufiges Signal, wenn der MACD unter die Signallinie fällt. Dies weist darauf hin, dass wir es mit dem Anfang eines Abwärtstrends zu tun bekommen. Umgekehrt, wenn der MACD über die Signallinie steigt, gibt der Indikator ein bullisches Signal. Es deutet also darauf hin, dass der Kurs des Vermögenswertes wahrscheinlich ein Aufwärtsmomentum erfahren wird.

Solche Überkreuzungen sind zuverlässiger, wenn sie mit dem vorherrschenden Trend übereinstimmen. Wenn der MACD beispielsweise nach einer kurzen Korrektur innerhalb eines längerfristigen Aufwärtstrends über seine Signallinie kreuzt, gilt dies als bullische Bestätigung.

Doch besonders auf höheren Zeit-Charts wie dem Wochen-Chart markiert eine Überkreuzung auch den Anfang einer Trendbewegung, wie du in Abb.2 gut erkennen kannst.

Was die Divergenz verrät

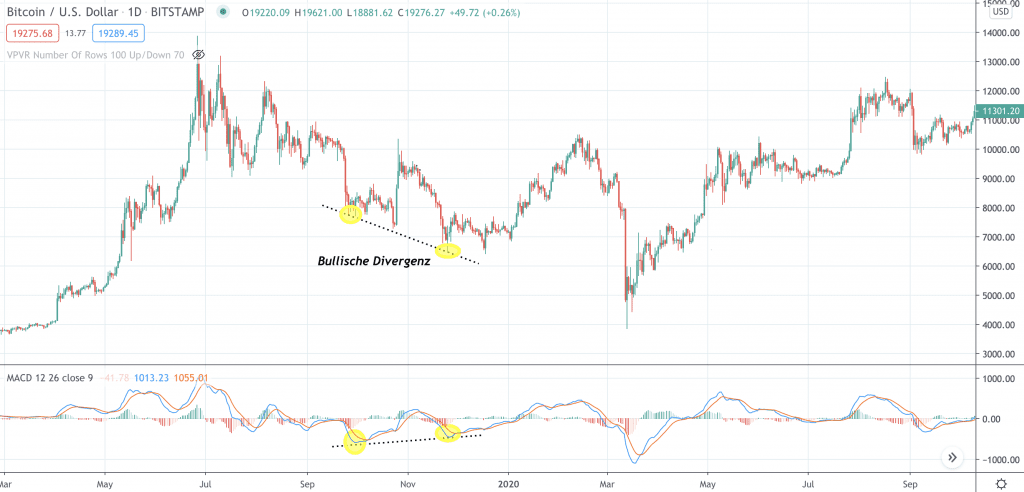

Wenn der MACD Hochs oder Tiefs bildet, die von den entsprechenden Hochs und Tiefs des Kurses abweichen, spricht man von einer Divergenz. Eine bullische Divergenz entsteht, wenn der MACD zwei steigende Tiefs bildet, die mit zwei fallenden Kurstiefs übereinstimmen. Dies ist ein gültiges bullisches Signal, wenn der langfristige Trend immer noch positiv ist. Einige Händler werden auch dann nach bullischen Divergenzen Ausschau halten, wenn aktuell ein langfristiger Abwärtstrend vorliegt. Denn eine solche Divergenz kann auch eine Trendwende signalisieren.

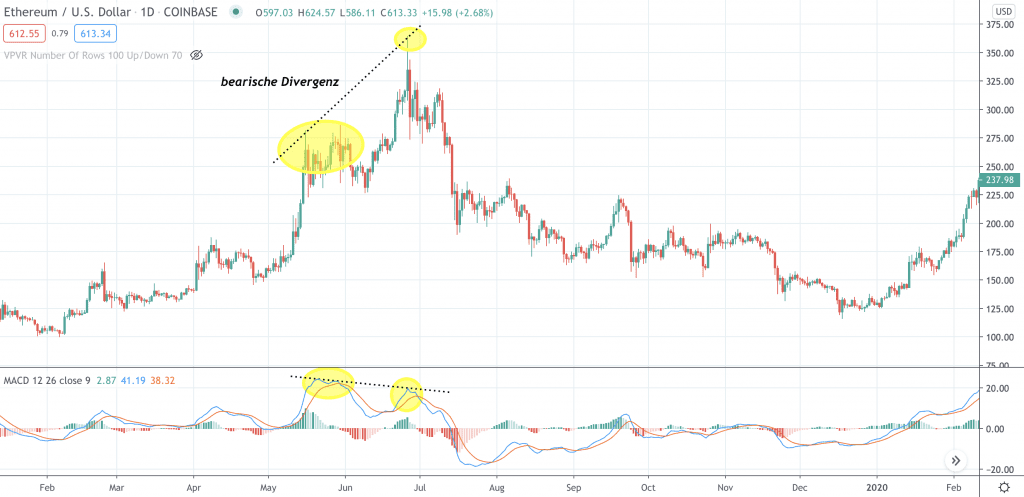

Auf der Gegenseite liegt eine bearische Tendenz vor, wenn der Kurs neue Hochs ausformt, während der MACD tiefere Hochs bildet. Eine solche könnte das Ende eines Aufwärtstrends signalisieren. So signalisierte der Indikator beispielsweise beim Ethereum Kurs Ende Juli das Ende des Marktaufschwungs.

Schnelle Anstiege oder Abstürze

Wenn der MACD schnell steigt oder fällt (der kürzerfristige gleitende Durchschnitt entfernt sich vom längerfristigen gleitenden Durchschnitt), ist dies ein Signal, dass der Vermögenswert überkauft oder überverkauft ist. Dementsprechend wird immer wahrscheinlicher, dass er bald wieder auf ein normales Niveau zurückkehren wird.

Händler werden diese Analyse oft mit dem Relative Strength Index (RSI) oder anderen technischen Indikatoren kombinieren, um die überkauften oder überverkauften Bedingungen zu überprüfen.

Es ist nicht ungewöhnlich, dass Investoren das Histogramm des MACD auf die gleiche Weise verwenden wie das MACD selbst. Positive oder negative Kreuzungen, Divergenzen und schnelle Anstiege oder Rückgänge können ebenfalls im Histogramm identifiziert werden. Es ist eine gewisse Erfahrung erforderlich, bevor entschieden werden kann, welches in einer bestimmten Situation das Beste ist, da es zeitliche Unterschiede zwischen den Signalen auf dem MACD und seinem Histogramm gibt.

MACD und seine Kritikpunkte

Einer der Kritikpunkte ist, dass die Divergenz mögliche Umkehrung signalisieren kann, dann aber keine tatsächliche Umkehrung stattfindet. Darüber hinaus sagt die Divergenz nicht alle Umkehrungen vorher. Mit anderen Worten, sie prognostiziert einige Umkehrungen, die nicht eintreten und erkennt gleichzeitig nicht alle tatsächlichen Kursumkehrungen.

Falsche Signale seitens der Divergenz treten oft auf, wenn sich der Kurs eines Vermögenswerts seitwärts bewegt, wie z.B. in einer Range oder einem Dreiecksmuster, das einem Trend folgt.

Fairerweise muss an dieser Stelle bemerkt werden, dass trendfolgende Indikatoren oftmals bei längeren Seitwärtsbewegungen des Kurses versagen. Wie immer gilt es zu beachten, dass bestimmte Indikatoren in bestimmten Märkten und Marktlagen besser funktionieren als anderswo. Daher gilt es für den Chart-Analysten sich mit mehreren verschiedenen Indikatoren auseinanderzusetzen, um stets das richtige Werkzeug zur Hand zu haben.