Bitcoin (BTC) wird als die erfolgreichste Form von nicht-staatlichem digitalem Geld gepriesen. Als Kernkriterium gilt unter anderem die streng regulierte Inflationsrate. Seit Anfang an ist jedem bewusst, mit welcher Geschwindigkeit das Angebot an BTC über die Jahre hinweg wachsen wird. Eine weitere Besonderheit ist die harte Limitierung des Gesamtangebots. Dieses beschränkt sich auf 21 Millionen BTC. Im Mainstream ist allerdings weniger bekannt, dass die Inflationsrate bei Bitcoin stetig abnimmt und sich dadurch das Angebot zunehmend verknappt. Diese Verknappung des Angebots ist ein Nebenprodukt eines fest kodierten Ereignisses, das als Bitcoin Halving bekannt ist.

Historisch gesehen wird die Halbierung der Blockbelohnung regelmäßig als Auslöser eines neuen Bullenmarktes angeführt, aber wird sich die Geschichte wiederholen?

Dieser Artikel erörtert die Trends im Zusammenhang mit früheren Bitcoin Halvings, dem Bitcoin Kurs, BTC im Zusammenhang mit anderen Rohstoffen und die entsprechenden Auswirkungen auf die Bitcoin Mining Community. Dabei wird sich zeigen, dass die Transaktionsgebühren und das Transaktionsvolumen zukünftig zu den entscheidenen fundamentalen Faktoren für Bitcoin heranwachsen werden. Das macht diesen Artikel zu einem absoluten Lese-Muss für alle Marktteilnehmer!

Was ist das Bitcoin Halving

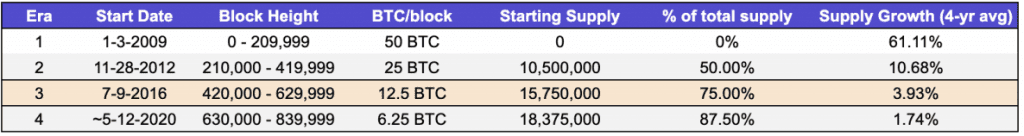

Das Bitcoin Halving ist ein Ereignis, das fest im Bitcoin Code verankert ist. Dieses Ereignis findet alle 210.000 Blöcke oder etwa alle vier Jahre statt. Es reduziert die Blockbelohnung und damit die Inflationsrate von Bitcoin mit jedem Ereignis um jeweils 50%. Daher auch die Bezeichnung – Bitcoin Halving.

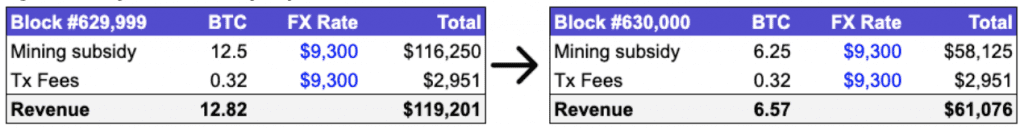

Das nächste Bitcoin Halving und damit das dritte seiner Art wird mit dem Block 630.000 stattfinden. In Abhängigkeit der aktuellen Hashrate wird erwartet, dass dieser Block am 12. Mai 2020 abgebaut wird. Dieses Bitcoin Halving wird die Blockbelohnung von 12,5 BTC pro Block auf 6,25 BTC reduzieren. Gleichzeitig reduziert sich damit die Inflationsrate bei Bitcoin von 3,72% auf 1,79%. Damit fällt diese zum ersten Mal unter das Ziel von 2%, welches von den meisten Zentralbanken für ihre jeweiligen Fiat-Währungen verwendet wird.

Das Bitcoin Mining ist der Prozess, durch den neue BTC „geprägt“ und durch die Miner in den Umlauf gebracht werden. Durch die regelmäßigen Bitcoin Halvings wird allerdings das Angebot zunehmend verknappt. Bereits heute existieren über 18,363 Mio. BTC, was 87,5% aller jemals existierenden BTC entspricht. Der letzte BTC wird voraussichtlich im Jahr 2140 abgebaut.

Historische Analyse der letzten beiden Bitcoin Halvings

Die Analyse der letzten beiden Bitcoin Halving-Ereignisse in der Geschichte des Netzwerks zeigt einen klaren Trend zu Bullruns, die rund um die Halbierungen der Blockbelohnungen stattfanden.

Da frühere Bullruns 12-18 Monate vor dem Bitcoin Halving begannen und 12-18 Monate nach dem Ereignis endeten, werden diese Zeiträume im Folgenden analysiert und der „relative Tiefststand“ oder „relative Höchststand“ gekennzeichnet.

Das 1. Bitcoin Halving in 2012

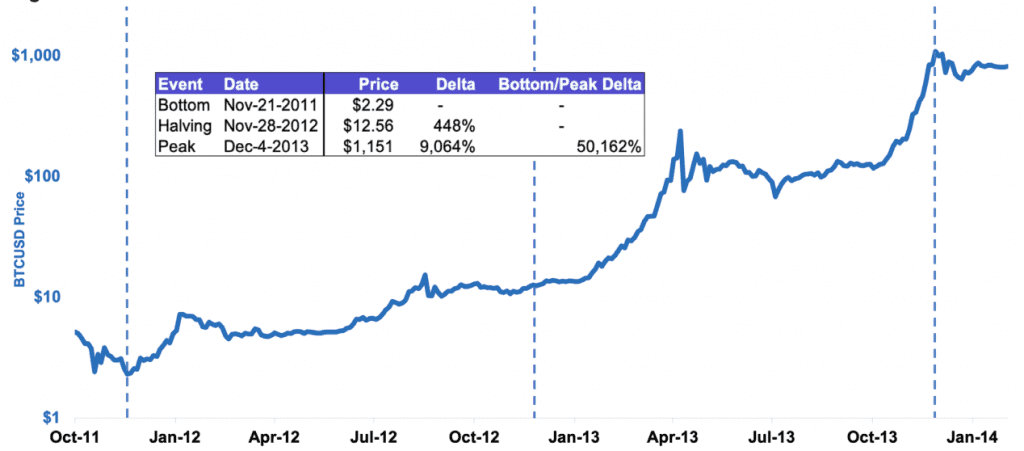

Das 1. Bitcoin Halving fand am 28. November 2012 bei Block 210.000 statt, wodurch die Blockbelohnung von 50 BTC auf 25 BTC reduziert wurde.

Unter der Annahme, dass 144 Blöcke pro Tag abgebaut werden, führte dieses Ereignis zu einem Rückgang der täglichen Blockbelohnung von 7.200 auf 3.600 BTC.

Abbildung 2 zeigt, dass ein Bullenmarkt ein Jahr vor dem Bitcoin Halving im November 2011 begann. Er endete Dezember 2013, also ein Jahr nach dem Ereignis. Der Bitcoin Kurs stieg in dieser Zeitspanne vom Tief- zum Hochpunkt um 50.162%. Ende Dezember 2013 kehrte sich der Aufwärtstrend um und es kam zu einem über mehrere Jahre anhaltenden Bärenmarkt für Bitcoin. Infolgedessen kam es zu einem Rückgang im Bitcoin Preis von 80%.

Das 2. Bitcoin Halving in 2016

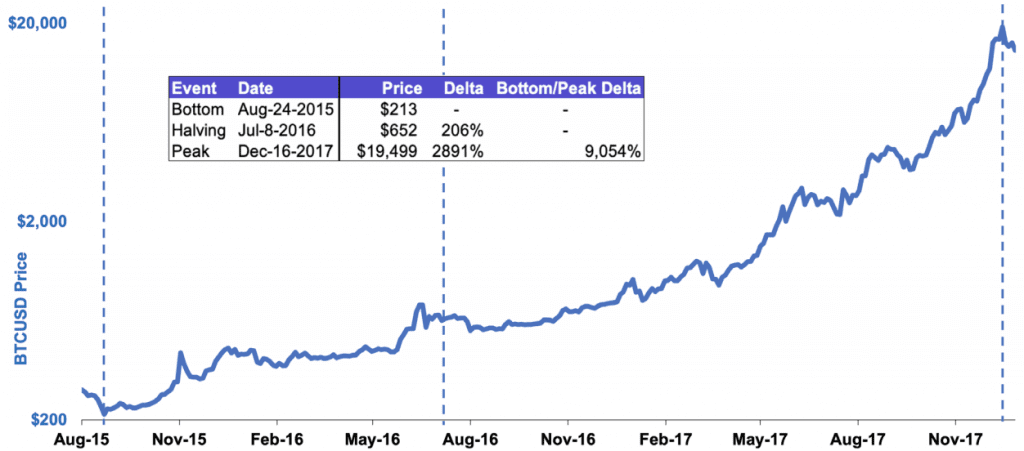

Die 2. Bitcoin Halving fand am 9. Juli 2016 bei Block 420.000 statt. Dadurch wurde die Blockbelohnung von 25 BTC auf die aktuelle Menge von 12,5 BTC reduziert. Auf Tagesbasis fiel dadurch die Prägung von 3.600 BTC auf die aktuelle Rate von 1.800 BTC pro Tag.

Bemerkenswert ist, dass die Zeit zwischen der ersten und zweiten Halbierung nur 1.316 Tage (3,6 Jahre) betrug. Das war fast 150 Tage eher als die voraussichtlichen 1.460 Tage (4 Jahre). Diese Anomalie kann darauf zurückgeführt werden, dass das Wachstum des Minings die Anpassung der Difficulty weit übertraf. Verursacht wurde dieser Umstand durch die Einführung ASICs der vierten Generation. Diese verdrängten im Februar 2013 sowohl FPGAs als auch GPUs.

Obwohl die Mining-Difficulty-Funktion automatisch alle 2.016 Blöcke oder ungefähr alle zwei Wochen angepasst wird, um sich der Wachstumrate des Miningsektors anzupassen, berücksichtigte der Algorithmus nicht die ungewöhnlich schnellen technologischen Fortschritte wie den Sprung von GPU- und FPGA-Mining auf ASIC-Mining. Bereits die ersten Iterationen dieser Mining-Anlagen waren 20-50 Mal profitabler als ihre Vorgänger. Die Aussicht auf diese Arbitrage-Gewinne lockten eine dementsprechend große Anzahl an neuen Minern an.

Der nächste Bullrun startete neun Monate vor dem 2. Bitcoin Halving. Dieser endete mit dem berühmt berüchtigten Allzeithoch von 2017, als der Bitcoin Kurs die 20.000$ ins Visier nahm und nur knapp davor scheiterte. Damit verzeichnete dieser Bullenmarkt einen Preisanstieg von 9.054% und handelte zwischen dem relativen Tiefststand von 213$ am 21. September 2015 und den relativen Höchstpreis von 19.499$ am 16. Dezember 2017. Dieses Hoch erreichte der Bitcoin Kurs 18 Monate nach dem zweiten Bitcoin Halving. Ähnlich wie bei der ersten Halbierung wurde der zweite parabolische Bullrun von einem Rückgang von -80% heimgesucht. Das voraussichtliche Tief wurde im Dezember 2018 erreicht. Abb.4 zeigt beide Halvings noch einmal in einer Übersicht.

Zum Inhaltsverzeichnis des Bitcoin Halving zurückspringen

Bedeutung des Halving-Ereignisses

Es ist eher typisch für ein Edelmetall. Anstatt das Angebot zu ändern, um den Wert gleich zu halten, wird das Angebot vorbestimmt und der Wert ändert sich. Wenn die Anzahl der Benutzer wächst, steigt der Wert pro Coin. Es hat das Potential für eine positive Rückkopplungsschleife; mit der Zunahme der Benutzer steigt der Wert, was mehr Benutzer dazu bringen könnte, die Vorteile des steigenden Wertes zu nutzen.

– Satoshi Nakamoto

Das Bitcoin Halving ist entscheidend dafür, dass BTC die Definition von gesundem Geld erfüllt. Geld als solches, wird als ein allgemein akzeptiertes Tauschmittel definiert, das langfristig keinen plötzlichen Kaufkraftschwankungen unterliegt. Der sich selbstkorrigierenden Mechanismen in Form des Bitcoin Halvings soll diese Funktion unterstützen. Da der „Prägeprozess“ von BTC regelmäßig um 50% reduziert wird, folgt die Bitcoin-Zufuhr einer disinflationären Kurve.

Das bevorstehende Bitcoin Halving wird das jährliche Angebotswachstum von 3,7% auf 1,8% reduzieren. Dies ist das erste Mal in der Geschichte, dass die Wachstumsrate des Angebots von BTC unter das Inflationsziel von 2% fallen wird, das von den meisten Zentralbanken für ihre jeweiligen Fiat-Währungen verwendet wird.

Disinflationäre Vermögenswerte wie Gold haben sich als bessere Wertaufbewahrungsmittel erwiesen als inflationäre Vermögenswerte (z.B. Fiat-Währung). Als Beispiel sei hier das britische Pfund Sterling erwähnt, die mit 317 Jahren die am längsten bestehende Fiat-Währung ist. Sie hat seit ihrer Einführung mehr als 99,5% ihrer Kaufkraft verloren. Mit anderen Worten: Die wohl erfolgreichste Währung der Geschichte steht heute aufgrund ihres inflationären Charakters nur noch für weniger als 0,5 % ihres ursprünglichen Wertes.

Auf der anderen Seite hat der Wert von Gold seit der offiziellen Beendigung des Festhaltens der USA am Goldstandard im Jahr 1973 um 1.760% zugenommen, während der US-Dollar eine kumulative Inflationsrate von 472,53% innerhalb desselben Zeitrahmens aufweist. Das heißt, dass 1$ im Jahr 1973 dieselbe Kaufkraft hatte wie heute 5,73$.

Knappheit und das Stock-to-Flow-Verhältnis

Stellen Sie sich als Gedankenexperiment vor, es gäbe ein unedles Metall, so knapp wie Gold, aber mit folgenden Eigenschaften: langweilig grau in der Farbe, kein guter elektrischer Leiter, nicht besonders stark, aber auch nicht duktil oder leicht formbar, zu keinem praktischen oder dekorativen Zweck verwendbar und eine besondere, magische Eigenschaft: es kann über einen Kommunikationskanal transportiert werden.

– Satoshi Nakamoto

Satoshis berüchtigtes Whitepaper über Bitcoin aus dem Jahr 2008 beschrieb, wie nachweislich knappe Daten als eine Form von elektronischem Geld dienen könnten. Bitcoin wird oft mit einem Warengut verglichen, das eher mit Gold oder Silber vergleichbar ist.

Bitcoin, gemeinhin als „digitales Gold“ bezeichnet, kämpft derzeit noch mit Preisschwankungen, Skalierungsbeschränkungen und einer komplexe Benutzererfahrung. Dennoch haben viele Bitcoin-Anwender unerschütterliches Vertrauen in die Attraktivität von BTC als ein Wertaufbewahrungsmittel.

Das etablierte Wertaufbewahrungsmittel Gold teilt ähnliche Einschränkungen als einen modernen Zahlungsmechanismus:

- Nur wenige Händler akzeptieren Gold für Zahlungen.

- Gold weist eine Preisvolatilität auf, wenn auch eine geringere.

- Die Fähigkeit zum Transport oder die Transaktionsgrößen zu ändern, ist auf das Schmelzen und Zerkleinern von Goldbarren beschränkt.

Obwohl Gold kein ideales modernes Tauschmittel ist, hat es sich den Ruf erworben, eines der ältesten Tauschmittel und Wertgegenstände der Menschheit zu sein. Zum großen Teil hält sich der Wert von Gold aufgrund seiner Knappheit. Das heißt, dass über die Zeit nur ein verhältnismäßig kleiner Bestandszufluss erfolgt. Dieser wird durch das Stock-to-Flow-Verhältnis (SF) ausgedrückt.

Das SF-Verhältnis quantifiziert die Knappheit eines Vermögenswerts. Dieses Verhältnis ergibt sich, indem die gesamte Umlaufsmenge eines Vermögenswerts (der Bestand; im Engl. stock) durch seine jährlich produzierte Menge (Zufluss; im Engl. flow) geteilt wird.

Stock-to-Flow-Verhältnis = Bestand (stock) / Zufluss (flow)

Der Nutzen von Investitionsgütern mit einem hohen SF-Verhältnis liegt in ihrer Lagerung und dem eventuellen Wiederverkauf. Zum Vergleich: Ein Anlagegut mit einem SF-Verhältnis von 50 benötigt bei seiner aktuellen Produktionsrate 50 Jahre, um die aktuellen Lagerbestände zu verdoppeln.

Vermögenswerte mit einem höheren SF-Verhältnis weisen geringere jährliche Inflationsraten auf. Während Gold derzeit das höchste SF-Verhältnis aufweist, wird erwartet, dass nach dem 4. Bitcoin Halving 2024 Bitcoin (BTC) die Führung übernehmen wird.

Bitcoin ist zwar kein Wertmetall, aber dies kann trotzdem als ein aussagekräftiger Vergleich dienen, da es allgemein als „digitales Gold“ angesehen wird und entsprechend ähnliche Eigenschaften aufweist (z.B. Wertaufbewahrung, Seltenheit, Währungsfunktionalität, Produktion durch „Mining“).

Wichtig anzumerken ist, dass das SF-Verhältnis sich für bestimmte Rohstoffe (einschließlich Gold) jederzeit ändern kann. Dies könnte zum Beispiel der Fall sein, wenn größere Ressourcenentdeckungen gemacht werden oder technologische Fortschritte eine billigere Rohstoffgewinnung ermöglichen. Bitcoin (BTC) hingegen profitiert in einzigartiger Weise von der mathematischen Sicherheit einer bekannten zukünftigen Versorgung auf der Grundlage des Bitcoin Codes.

Darüber hinaus kann die Knappheit bei Bitcoin aufgrund der Unzugänglichkeit einer potenziell großen Menge an BTC unterbewertet sein. Einigen Schätzungen zufolge gelten bereits jetzt 7% – 29% (1,5-6 Mio. BTC) des gesamten Angebotes als „verloren“.

Das Bitcoin Halving und seine Auswirkungen auf das Bitcoin Mining

Das Bitcoin Halving wirkt sich nicht nur auf die numerische Versorgung mit neu generierten BTC aus. Für Marktteilnehmer ist es wichtig zu wissen, dass auch Bitcoin Miner davon betroffen sein werden. Durch die Halbierung der Blockbelohnung wird automatisch auch ihr Verdienst in BTC halbiert, während ihre laufenden Kosten sich in Fiat-Währungen bemessen und davon unberührt bleiben.

Das bedeutet, dass die Miner für die Hälfte der Einnahmen die gleiche Menge an Arbeit leisten müssen, bis das Netzwerk die Difficulty des Minings angepasst hat. Die Difficulty bestimmt, wie schwierig und damit kostspielig es ist, einen neuen Block zu validieren. Weniger Wettbewerb korreliert mit niedrigerer Schwierigkeit und umgekehrt.

Infolgedessen wird der Block Validierer, also die Bitcoin Miner, vor der Schwierigkeitsanpassung entsprechend handeln müssen, um damit verbundene finanzielle Risiken zu vermeiden. Wenn also das Bitcoin Halving näher rückt, sollten die Marktteilnehmer die folgenden Implikationen berücksichtigen:

- Die Bitcoin Miner werden einen geschätzten Rückgang des nominalen BTC-Umsatzes um 45% – 50% erfahren. 92% – 96% der gesamten Mining Belohnungen sinken um 50%.

- Die Rentabilität des Bitcoin Mining kann unter erheblichen Druck geraten, je nachdem, wie sich der Bitcoin Kurs entwickelt. Die Betriebskosten, einschließlich Einrichtungen und Strom, bleiben weitgehend fix.

- Bei einem angenommenen Bitcoin Kurs von 9.300$ werden die jährlichen Bruttoeinnahmen aus dem Bitcoin Mining durch das kommende Bitcoin Halving von 6,1 Mrd. $ pro Jahr auf 3,1 Mrd. $ sinken.

- Es ist zu erwarten, dass Transaktionsgebühren zu einem wichtigeren Diskussionsthema werden und

- wenn die Miner sich entscheiden, aus dem Markt auszusteigen, kann das Netzwerk eine Verringerung der Hash-Rate und der Sicherheit erfahren. Obwohl die Sicherheit des Bitcoin-Netzwerkes heute sehr hoch und der Bitcoin Preis aktuell höher als die effizientesten Produktionskosten ist.

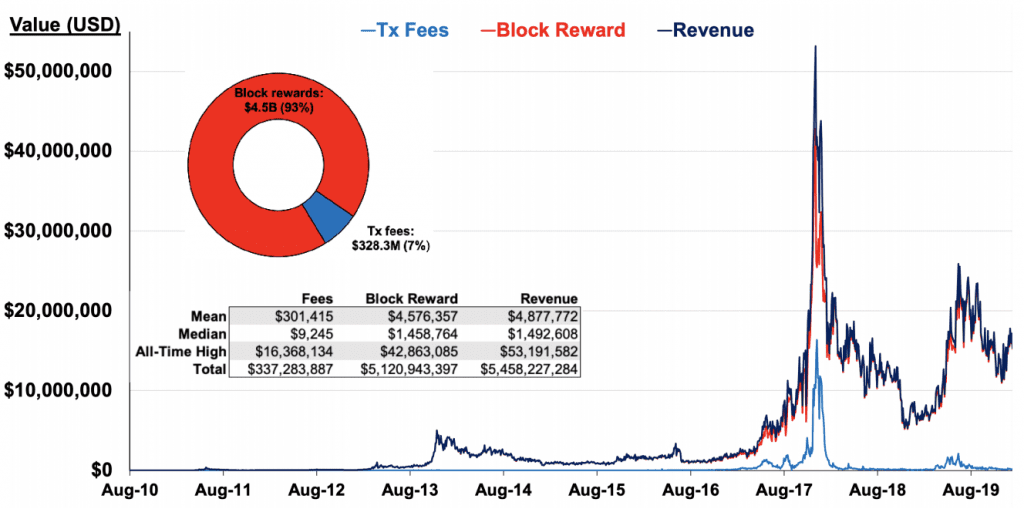

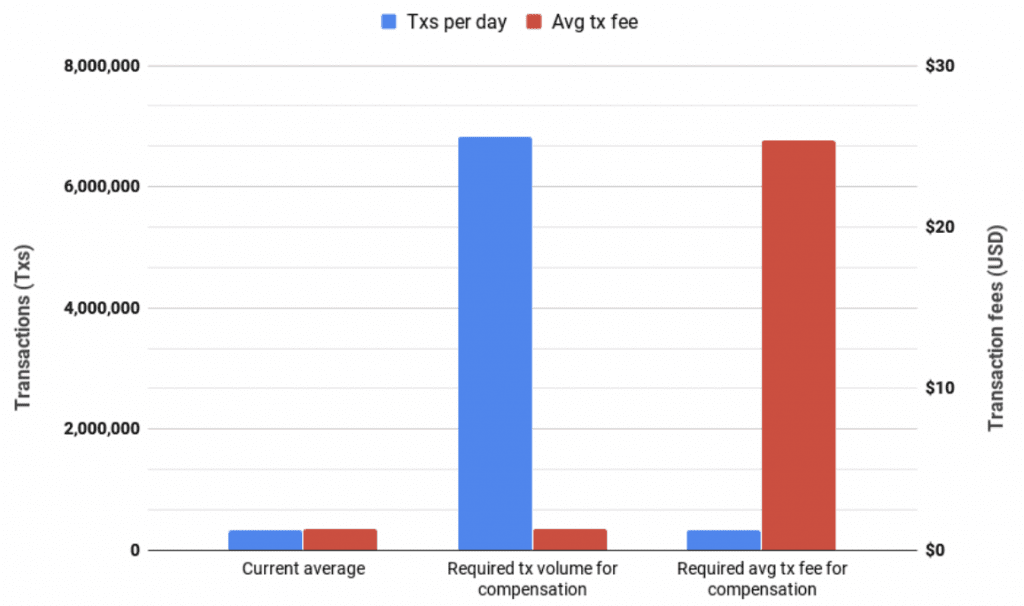

Da die Transaktionsgebühren nur 4 – 8% der gesamten Blockbelohnungen ausmachen, müssen wir überlegen, ob eine größere Akzeptanz und das damit ansteigende Transaktionsvolumen zu ausreichend hohen Einnahmen für die Bitcoin Miner führen, um den Rückgang der Blockbelohnung zu decken. Darüberhinaus müssen wir uns der Frage stellen, ob ein Bitcoin Halving alle 4 Jahre ausreichend ist, um die Adoption voranzutreiben.

Die Transaktionsgebühren werden nach dem Ermessen des Netzwerkteilnehmers festgelegt und höhere Gebühren veranlassen die Miner dazu, eine Transaktion zu bearbeiten. Daher kann geschlussfolgert werden, dass Transaktionsgebühren enger mit einem grundlegenden Anstieg der Nachfrage korreliert sind als die Bitcoin Halvings selbst. Während die Transaktionsgebühren scheinbar keine direkte Reaktion auf ein Bitcoin Halving zeigen, nehmen sie im Durchschnitt und über die Zeit zu.

Im derzeitigen Zustand des Netzwerks verfügt BTC nicht über die erforderlichen Transaktionsvolumina oder Gebühren, um die Reduzierung der Blockbelohnung auszugleichen. Dies könnte sich natürlich in Zukunft ändern.

Wie in Abb.8 oben zu sehen ist, werden die Gesamteinnahmen der Miner mit dem Block 630.000 um 58.125$ (unter der Annahme eines Bitcoin Kurses von 9.300 $) reduziert. Damit die Miner für die Einnahmeverluste vollständig entschädigt werden können, müssten die Transaktionsgebühren um den Faktor 19.7 steigen. Dies bedeutet, dass

- bei einer durchschnittlichen Anzahl von 330.000 Transaktionen pro Tag,

- die insgesamt 425.000$ an Gebühren ergeben (basierend auf 2019 Durchschnitten),

- müssten entweder die Transaktionen pro Tag um 1.970% auf durchschnittlich 6,83 Millionen

- oder die Gebühren um 1.869% auf 25,40$ pro Transaktion steigen,

um den Einnahmeverlust auszugleichen (siehe Abb.9).

Vorerst ist die einzige Kennzahl, welche die Bitcoin Miner für den Rückgang der Einnahmen vollständig entschädigen kann, ein proportionaler Anstieg beim Bitcoin Kurs. Es kann aber davon ausgegangen werden, dass dieses Thema nach dem Bitcoin Halving 2020 und darüber hinaus stärker in den Blickpunkt der Öffentlichkeit rücken wird.

In ein paar Jahrzehnten, wenn die Belohnung zu klein wird, wird die Transaktionsgebühr zur wichtigsten Kompensation für [Mining] Nodes werden. Ich bin sicher, dass es in 20 Jahren entweder ein sehr großes Transaktionsvolumen oder gar kein Volumen geben wird.

– Satoshi Nakamoto

Zum Inhaltsverzeichnis des Bitcoin Halving zurückspringen

Zusammenfassung & Schlussfolgerung

Die beiden vorherigen Bitcoin Halvings zeigten einen zweijährigen Aufwärtstrend beim Bitcoin Kurs, der 12-18 Monate vor der Halbierung einsetzte. Dieser wurde von einen Abwärtstrend von etwa -80% vom Höchststand bis zum Tiefststand verfolgt. Beim letzten Bitcoin Halving dauerte der Bullrun fast zweieinhalb Jahre und endete im Dezember 2017.

Dort erreichte der Bitcoin Kurs sein bisheriges Allzeithoch mit einem Preis von 19.499$. Danach ging der Bitcoin Kurs allmählich um 83% zurück und erreichte ein Jahr später (Ende Dezember 2018) mit 3.225$ seinen bisherigen relativen Tiefststand. Bitcoin hat sich seitdem teilweise erholt und kursiert aktuell nur wenige Tage vor dem Bitcoin Halving 2020 bei einem Kurs von 9.400$, was einem Anstieg von ca. 190% gegenüber dem Vorjahr entspricht.

Das Bitcoin Halving ist entscheidend, um BTC dabei zu helfen, die Definition von gesundem Geld zu erfüllen. Der „Prägeprozess“ wird immer wieder um 50% reduziert, sodass die Zufuhr neuer BTC einer disinflationären Kurve folgt. Andere Vermögenswerte, die einer disinflationären Kurve folgen, wie z.B. Gold, haben sich als besseres Wertaufbewahrungsmittel erwiesen als inflationäre Vermögenswerte (z.B. Fiat-Währung).

Das dritte Bitcoin Halving (voraussichtlich am 12. Mai 2020) wird die jährliche Inflationsrate von 3,7% auf 1,8% senken. Damit ist das Angebotswachstum von BTC das erste Mal in der Geschichte unter dem von den meisten Zentralbanken anvisierten Inflationsziel von 2%.

Der Bitcoin Code schreibt eine abwärts gerichtete Angebotswachstumsrate vor, sodass sich das Gesamtangebot dem maximalen absoluten Wert von 21 Millionen BTC annähert. Der letzte BTC wird voraussichtlich im Jahr 2140 abgebaut, während sich allerdings im Jahr 2032 bereits 99% des gesamten Angebotes im Umlauf befinden werden.

Vermögenswerte mit einem höheren Stock-to-Flow-Verhältnis, wie z.B. Gold, weisen derzeit noch niedrigere jährliche Inflationsraten als BTC auf. Während Gold unter den populären Edelmetallen derzeit noch den höchsten SF-Wert aufweist, wird erwartet, dass BTC dieses mit dem vierten Bitcoin Halving 2024 übertreffen wird. Bitcoin ist zwar kein Edelmetall, dennoch kann dies aufgrund der ähnlichen Eigenschaften als ein aussagekräftiger Vergleich dienen.

Zum Zeitpunkt des Bitcoin Halving 2020 kann die Rentabilität der Miner in Abhängigkeit von der Preisentwicklung von BTC unter erheblichen Druck geraten. Während der Umsatz in BTC halbiert wird, bleiben die Betriebskosten in Fiat-Währungen weitgehend fix.

Bitcoin verfügt derzeit nicht über die erforderlichen Transaktionsvolumina oder Gebühren, um die Reduzierung der Blockbelohnung auszugleichen. Dies könnte sich allerdings in ferner Zukunft ändern. Transaktionsgebühren werden daher wahrscheinlich zu einem Trendthema in der Debatte um die Zukunft von Bitcoin werden. Kurzfristig bleibt aber die einzige Messgröße für eine Kompensation der Bitcoin Kurs.

Zusammenfassend lässt sich sagen, dass, obwohl Bitcoin in Bezug auf Halving-Zyklen noch jung ist, das Bitcoin Halving selbst ein zentrales Merkmal der monetären BTC Politik ist und wesentlich zu seinem Ruf als attraktives Wertaufbewahrungsmittel auf dem Markt beisteuert.

Disclaimer: Dieser Artikel basiert auf dem Bericht von Kraken, in dem die Forscher eine hervorragende Arbeit geleistet haben, die Implikation der Bitcoin Halving-Ereignisse aufzuarbeiten.

Zum Inhaltsverzeichnis des Bitcoin Halving zurückspringen

Suchst du noch eine sichere Anlaufstelle, um in Bitcoin (BTC) zu investieren?

Möchtest du, den prognostizierten Aufstieg von Bitcoin (BTC) nicht verpassen? Dann ist es jetzt an der Zeit, dich nach einer geeigneten Anlaufstelle für deine Investition und deinen Handel mit Kryptowährungen umzusehen.

Möchtest du es möglichst unkompliziert halten? Legst du großen Wert auf Sicherheit? Möchtest du wahlweise auf anderen Märkten wie dem Devisen-, Rohstoff- oder Aktienmarkt aktiv handeln zu können, ohne dafür die Plattform wechseln zu müssen? Magst du es, alles an einem Platz zu haben? In dem Fall haben wir die richtige Empfehlung für dich!

Unser Broker Testsieger eToro ist dann genau der richtige vertrauenswürdige Partner für dich und deinen Handel an den Finanzmärkten. Die weltweit größte Social Trading Plattform macht das Investieren von Zuhause aus so einfach und bequem wie nie zuvor. Sie verbindet Einfachheit mit einer großen Auswahl an Handelsmöglichkeiten, ohne dass der Download einer zusätzlichen Software nötig ist.

eToro bietet dir zudem die einmalige Möglichkeit, andere erfolgreiche Händler auf der Plattform zu kopieren. Lasse dein Portfolio managen und verdiene Geld, ohne selbst etwas zu tun. Nach Angaben der Plattform haben die 50 meistkopierten Trader auf eToro 2019 eine durchschnittliche Jahresrendite von 29,1% erzielt. Klingt so schlecht nicht, oder?

Als erfolgreiche Trader kannst du dich und deine Handelsstrategien ebenfalls kopieren lassen. Auf diesem Weg baust du dir nebenbei ein zweites lukratives Einkommen auf. Mehr Infos dazu und rundum den Broker findest du in unserem eToro Test.

Melde dich jetzt einfach an und überzeuge dich selbst. Kostenlos und unverbindlich mit 0 Risiko.

75 % der privaten CFD Konten verlieren Geld. Kein EU-Investorenschutz.

Mehr News und Trading-Gelegenheiten direkt auf dein Handy

Lasse dich durch Telegram automatisch über alle unsere News und Beiträge informieren! Tritt dazu einfach nur unserem Channel bei.

Profitiere von den relevantesten Neuigkeiten und attraktivsten Handelsgelegenheiten am Markt und lese sie als erstes! Jetzt beitreten und dem Rest immer einen Schritt voraus sein.

Bildquelle: Shutterstock