Wenn wir gefragt werden, was an Bitcoin (BTC) so besonders ist, dann antworten wir, dass er dezentralisiert ist. In anderen Worten bedeutet dies, dass es keine zentrale Autorität gibt, die Bitcoin kontrolliert. Niemand kann das Angebot von BTC künstlich aufblähen, weil das Angebot, also die Menge an BTC nicht zentral kontrolliert wird oder Manipulationen unterworfen ist.

Während das alles vollkommen der Wahrheit entspricht, wiegt es uns aber unbewusst in einer falschen Sicherheit. Wir denken nämlich insgeheim, dass wir uns damit auf einen Markt bewegen, in dem Banken und institutionelle Anleger erst jüngst vorgestoßen sind. Es sind solche Akteure aus dem traditionellen Finanzmarkt, die wir gerne als Smart Money bezeichnen.

Doch sind sie das wirklich?

In diesem Artikel werden wir dir aufzeigen, dass das wahre Smart Money schon lange hier war, noch bevor MicroStrategy oder Tesla auch nur die Hand an einen einzigen Bitcoin gelegt haben. Es sind die Player am Markt, die den Bitcoin Kurs aktiv steuern, um sich persönlich auf moralisch fragwürdige Art und Weise zu bereichern und das in der Regel auf Kosten der Allgemeinheit.

In diesem Artikel werden wir nicht nur im Detail erklären, was tatsächlich zu dem aktuellen Bitcoin Kurs Crash geführt hat, sondern gleichzeitig eine alte Taktik offenlegen, die von den „Großen“ seit bereits über 100 Jahren praktiziert wird und das oft auf Kosten des „kleinen Mannes“.

Doch es gibt auch gute Neuigkeiten, denn hier und jetzt werden wir dir erklären, wie diese Taktik aussieht, wie du die Anzeichen frühzeitig erkennen und ihr eigenes Spiel gegen sie wenden kannst. Mach dich bereit für einen Einblick in das Verhalten des wahren Smart Moneys am Markt und lerne, wie es seit Jahren den Bitcoin Kurs zu seinen Gunsten manipuliert hat.

Investieren Sie in Aktien mit 0% Provision

Eröffnen Sie ein kostenloses Aktieninvestitionskonto auf eToro — und befreien Sie sich von Provisionen.

Das Smart Money und die wahren Spielregeln

Unsere Geschichte beginnt mit einem Mann namens Richard Demille Wyckoff. Wyckoff lebte von 1873 bis 1934 und war ein amerikanischer Börseninvestor. Er war ein Pionier des frühen 20. Jahrhunderts für den technischen Ansatz zur Untersuchung des Aktienmarktes und gründete das Magazin „The Magazine of Wall Street“. Doch was Wyckoff wirklich auszeichnete, war die Tatsache, dass er ein eifriger Student der Märkte war.

Er beobachtete die Marktaktivitäten und Kampagnen der legendären Börsenbetreiber seiner Zeit, darunter JP Morgan und Jesse Livermore. Aus seinen Beobachtungen und Interviews mit diesen großen Händlern leitete er Gesetze, Prinzipien und Techniken der Handelsmethodik, des Geldmanagements und der mentalen Disziplin ab.

Wyckoff beobachtete jahrelang, wie zahlreiche Kleinanleger wiederholt von den großen Playern auf den Märkten ausgenommen wurden. Folglich widmete er sich der Aufgabe, die Öffentlichkeit über „die wahren Spielregeln“ zu unterrichten, welche von dem Smart Money aufgestellt und gespielt werden. Von seinen Erkenntnissen können wir sogar noch heute fast 100 Jahre später lernen, damit wir uns zukünftig am Markt im Einklang mit diesen großen Akteuren positionieren, anstatt von ihnen ausgenommen zu werden.

Dank Wyckoff können wir identifizieren, in welchen Phasen des Marktes das Smart Money akkumuliert, Long- oder Short-Positionen eingeht, oder in eine Distributionsphase übergeht. All das erklären wir dir an praktischen Beispielen beim Bitcoin Kurs. Wir zeigen dir, wann genau das Smart Money anfängt, BTC zu akkumulieren und wodurch das auf dem Chart zu erkennen ist. Vor allem aber werden wir dir zeigen, was das Ganze mit dem aktuellen Bitcoin Kurs Crash zu tun hat. Legen wir also los.

Bitcoin Kurs Phasen, in denen das Smart Money BTC akkumuliert

Ein Ziel von Wyckoff war es, der Allgemeinheit eine Methode mit an die Hand zu geben, mit Hilfe welcher sie ihr Markt-Timing verbessern kann. Hierzu gilt es sogenannte Trading Ranges (TRs) zu identifizieren. TRs sind Handelsspannen, in denen der vorherige Aufwärts- oder Abwärtstrend gestoppt wurde und ein relatives Gleichgewicht zwischen Angebot und Nachfrage besteht. Auf dem Chart äußert sich dies durch länger anhaltende Seitwärtsbewegungen. Man spricht auch von Konsolidierungen.

Institutionen und andere große professionelle Händler bereiten sich in diesen Phasen auf ihre nächste Bullenmarkt- oder Bärenmarkt-Kampagne vor. Bei einem geplanten Bärenmarkt, wird in diesen TRs die entsprechende Wertanlage (in unserem konkreten Fall Bitcoin (BTC)) abgeworfen. In diesem Fall sprechen wir von einer Distributionsphase. Für einen geplanten Bullrun wird innerhalb der TR akkumuliert. Hierbei handelt es sich also um eine Akkumulationsphase des Smart Moneys.

Sowohl in Akkumulations- als auch in Distributions-Phasen kauft und verkauft das Smart Money aktiv. Der Unterschied ist allerdings, dass bei Akkumulationsphasen logischerweise mehr BTC gekauft als verkauft werden, während bei einer Distributionsphase genau das Gegenteil der Fall ist. Das Ausmaß der Akkumulation oder Distribution bestimmt dementsprechend die Trendrichtung, die aus der TR entspringen wird.

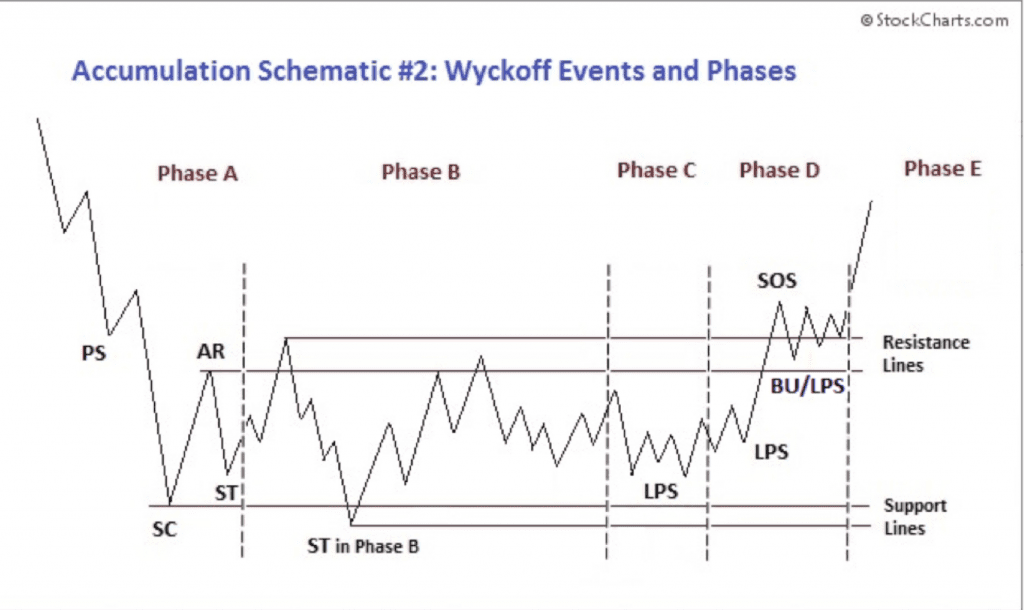

Um als Kleinanleger erfolgreich auf den Märkten agieren zu können, gilt es also die Richtung und im besten Fall auch das Ausmaß der Bewegung aus einer identifizierten TR zu antizipieren und richtig zu beurteilen. Glücklicherweise bietet Wyckoff bewährte Richtlinien zur Identifizierung und Abgrenzung der Phasen und Ereignisse innerhalb einer TR, die wiederum die Grundlage für die Einschätzung von Kurszielen im nachfolgenden Trend bilden. Eine Akkumulationsphase durchläuft dabei 5 Phasen, die in etwa wie folgt aussehen.

Phase A markiert das Ende des vorherigen Abwärtstrends. Das Ende des Abwärtstrends zeigt sich in einer vorläufigen Unterstützung (engl. preliminary support = PS) und einem Verkaufs-Höhepunkt (engl. selling climax = SC). Diese Ereignisse werden durch ein hohes Volumen begleitet und bezeichnen die Zeitspanne, in der Bitcoin (BTC) in großer Anzahl von Einzelhändlern verkauft und von dem Smart Money aufgekauft wird.

Sobald dieser intensive Verkaufsdruck nachgelassen hat, folgt typischerweise eine automatische Rallye (AR), die sowohl aus institutioneller Nachfrage nach BTC als auch dem Glattstellen von Short-Positionen besteht. Ein erfolgreicher sekundärer Test (ST) geht mit einem verringertem Volumen einher, das im Allgemeinen auf oder über dem gleichen Preisniveau wie dem vom SC endet. Wenn der ST unter das Niveau des SC fällt, kann man entweder mit neuen Tiefs oder einer längeren Konsolidierung rechnen. Die Tiefs des SC und des ST und das Hoch des AR legen die Grenzen der TR fest. Es bietet sich an, wie in Abbildung 1 dargestellt, horizontale Linien einzuzeichnen, um die Aufmerksamkeit auf dieses Marktverhalten zu lenken.

Manchmal kann der Abwärtstrend weniger dramatisch enden, ohne kulminierende Preis- und Volumenaktion. Im Allgemeinen ist es jedoch vorzuziehen, die PS, SC, AR und ST zu sehen, da diese nicht nur eine deutlichere Chartlandschaft bieten, sondern auch einen klaren Hinweis darauf, dass große Marktteilnehmer definitiv eine Akkumulation eingeleitet haben.

Die Phase B wird vom Smart Money genutzt, um eine „Ursache“ für einen neuen Aufwärtstrend zu schaffen. Auch in dieser Phase wird weiterhin günstig BTC akkumuliert. Der Prozess der institutionellen Akkumulation kann lange dauern. Auf traditionellen Märkten bis zu Jahren. Im Falle von Bitcoin sind es zumeist mehrere Monate.

In der Regel gibt es während der Phase B mehrere STs, sowie aufwärtsgerichtete Aktionen am oberen Ende der TR. Das Ziel des Smart Moneys ist es, den Kurs solange wie möglich in dieser Range zu halten, um möglichst viel zu akkumulieren. In Folge dessen kommt es zu den charakteristischen Auf- und Abwärtsbewegung des Kurses.

Zu Beginn der Phase B sind die Preisschwankungen tendenziell groß und werden von einem hohen Volumen begleitet. Während das Smart Money das Angebot am Markt aber zunehmend abschöpft, nimmt das Volumen bei Abschwüngen innerhalb der TR jedoch tendenziell ab. Wenn es den Anschein hat, dass das Angebot wahrscheinlich erschöpft ist, startet die Phase C.

In Phase C durchläuft der Markt einen entscheidenden Test des verbleibenden Angebots, der es dem Smart Money ermöglicht, festzustellen, ob der Vermögenswert für eine Preis-Rallye bereit ist. Oftmals kommt es zu einem sogenannten Frühling (engl. spring), bei dem der Kurs unterhalb des Unterstützungsniveaus der TR (festgestellt in den Phasen A und B) fällt, sich schnell wieder umkehrt und sich zurück in die TR bewegt.

Es ist ein Beispiel für eine Bärenfalle, weil der Fall unter die Unterstützung fälschlicherweise die Wiederaufnahme des Abwärtstrends signalisiert. In Wirklichkeit markiert dies jedoch den Beginn eines neuen Aufwärtstrends und hat die Aufgabe die letzten Spätverkäufer (Bären) einzufangen. Ein solcher „Frühling“ ist eine ausgezeichnete Handelsmöglichkeit mit hoher Wahrscheinlichkeit auf Erfolg. Ein Frühling mit geringem Volumen (oder ein Test eines Shakeouts mit geringem Volumen) zeigt an, dass der Vermögenswert wahrscheinlich bereit ist, sich nach oben zu bewegen, so dass dies ein guter Zeitpunkt ist, um eine Long-Position einzugehen.

Das Auftreten eines Zeichen der Stärke (engl. sign of strength = SOS) kurz nach einem Frühling oder Shakeout bestätigt die Analyse. Der Test des Angebots kann allerdings auch weiter oben in der TR ohne einen Frühling oder Shakeout auftreten. Wenn dies geschieht, kann die Identifizierung der Phase C eine Herausforderung sein.

Wenn es sich tatsächlich um eine richtig identifizierte Akkumulationsphase handelt, sollte eine konstante Dominanz der Nachfrage über das Angebot folgen. Dies zeigt sich in einem Muster von Vorstößen (SOS) bei sich ausweitenden Preisspannen und steigendem Volumen sowie Reaktionen (last points of support = LPS/ back ups = BU) bei geringeren Spannen und verringertem Volumen. In Phase D bewegt sich der Preis mindestens bis zur Spitze der TR. LPSs sind in dieser Phase ausgezeichnete Gelegenheiten, um profitable Long-Positionen zu starten oder aufzustocken.

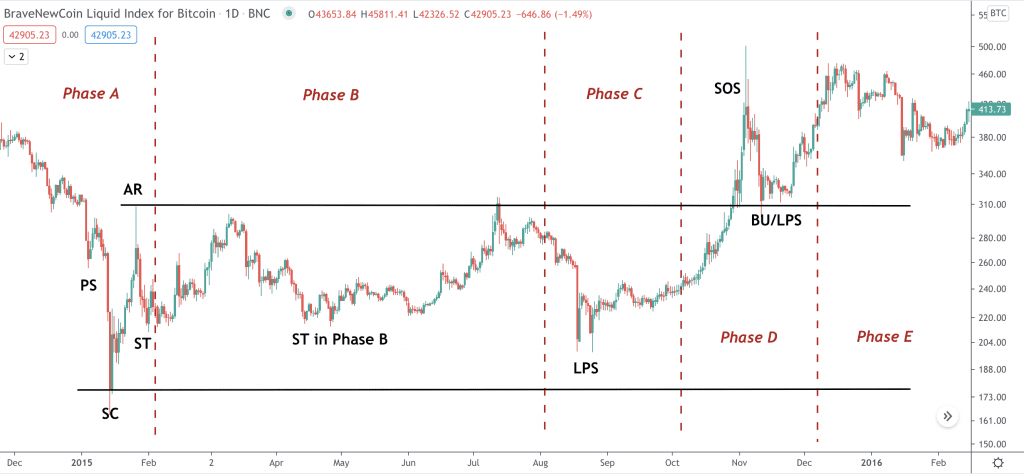

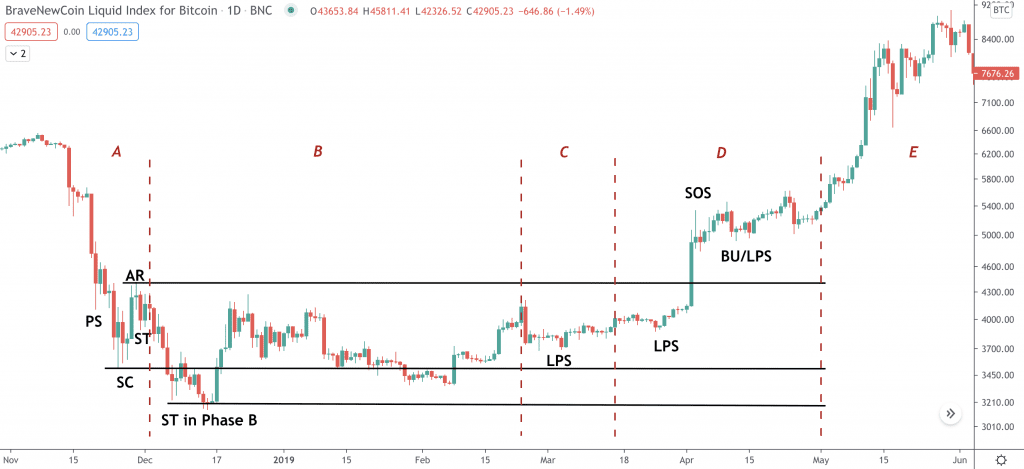

Abbildung 2 illustriert, wie eine solche Akkumulation vom Smart Money mit ihren einzelnen Phasen beim Bitcoin Kurs im gesamten Jahr 2015 ausgesehen hat.

In Phase E kommt die sorgfältig vorbereitete Preis-Rallye dann in Schwung und der Aufwärtstrend wird allmählich für alle Marktteilnehmer ersichtlich. Korrekturen auf dem Weg nach oben sind in der Regel nur von kurzer Dauer. Neue, übergeordnete TRs, die sowohl Gewinnmitnahmen als auch die Akkumulation zusätzlicher Positionen („Reakkumulation“) durch das Smart Money umfassen, können zu jedem Zeitpunkt in Phase E auftreten. Diese TRs werden manchmal als „Sprungbrett“ auf dem Weg zu noch höheren Kurszielen genutzt.

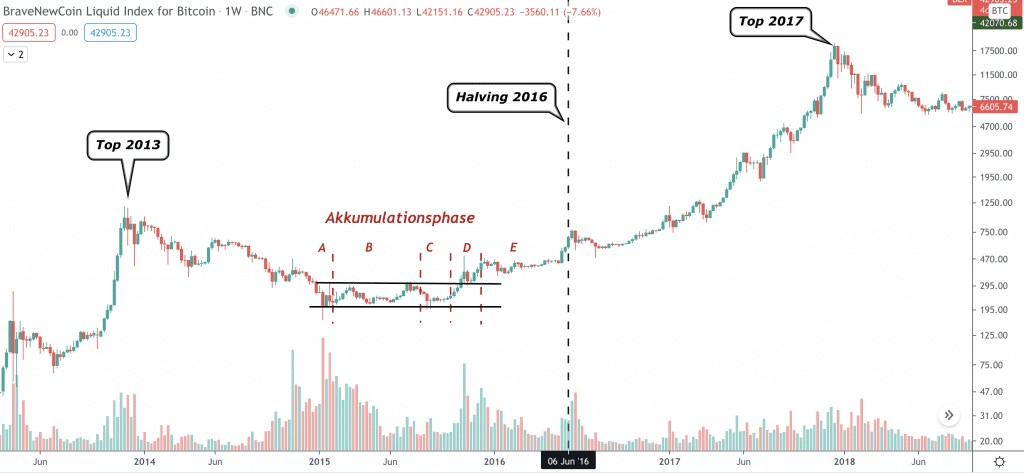

Was in jedem Fall folgt, ist eine massive Aufwärtsrallye. Im Falle vom Bitcoin Kurs wurde vom Smart Money im Jahr 2015 BTC hauptsächlich in der Preisrange zwischen 170$ und 310$ akkumuliert. Die Preisrallye gipfelte in dem Top vom Bullrun in 2017 mit knapp 20.000$ pro BTC. Abbildung 3 verdeutlicht zudem noch einmal im großen Überblick den Volumenverlauf während der Akkumulationsphase.

Bitcoin Kurs Phasen, in denen das Smart Money BTC verkauft

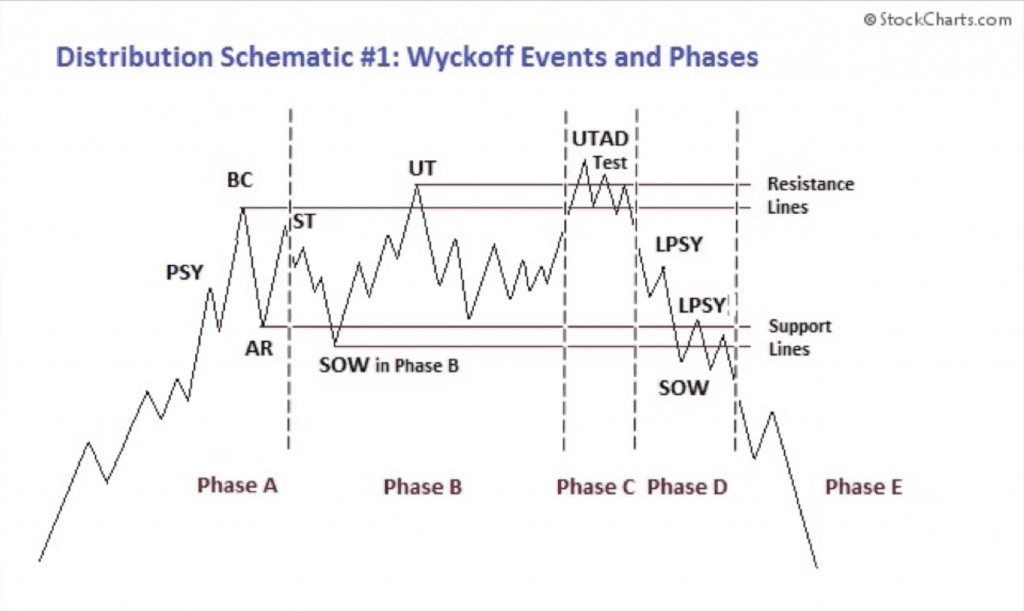

Nun, da wir wissen, woran wir Akkumulationsphasen des Smart Moneys erkennen, müssen wir uns noch die Distributionsphasen anschauen, während welcher die BTC wieder veräußert bzw. Short-Positionen eingegangen werden. Hast du aber bereits das Prinzip der Akkumulationsphase verstanden, ist das bereits mehr als die Hälfte der Miete, denn Distributionsphasen folgen einer ähnlichen nur spiegelverkehrten Logik. Auch sie durchlaufen insgesamt 5 Phasen.

Die Phase A in einer Distributionsphase markiert das Ende des vorherigen Aufwärtstrends. Ein Ende des Trends wird erstmals durch ein sogenanntes vorläufige Angebot (engl. preliminary supply = PSY) und den Kaufhöhepunkt (engl. buying climax = BC) signalisiert. Auf diese Ereignisse folgen in der Regel ähnlich wie am Anfang der Akkumulationsphase eine automatische Reaktion (AR) und ein sekundärer Test (ST) der BC bei oftmals geringerem Volumen. Der Aufwärtstrend kann jedoch auch ohne einen erneuten Höhepunkt enden und stattdessen eine Erschöpfung der Nachfrage mit abnehmender Handelsspanne und abnehmendem Volumen zeigen. Die Rallye verliert bereits zunehmend an Momentum und die Unterschiede zwischen den neuen Hochs und den alten wird immer geringer.

Die Phase B wird vom Smart Money erneut genutzt, um eine „Ursache“ für den kommenden Abwärtstrend zu schaffen. Während dieser Zeit veräußert das Smart Money seine Long-Bestände und initiieren Short-Positionen. In dieser Phase gleicht die Distribution der Akkumulation, nur das diesmal vom Smart Money netto mehr verkauft als gekauft wird. Es wird eine TR geschaffen, welche das Ziel hat, so viel wie möglich von der verbleibenden Nachfrage am Markt abzuschöpfen. Tatsächlich überwiegt aber bereits das Angebot die Nachfrage. Ein weiteres Signal dafür sind Zeichen der Schwäche (engl. signs of weakness = SOW) bei denen sich Tiefs mit erhöhtem Volumen ausbilden.

In der Phase C offenbart sich die Distributionsphase oftmals dem geübten Auge überdeutlich durch einen Aufschwung (engl. upthrust = UT) oder upthrust after distribution (= UTAD). Ein UT ist das Gegenteil eines Frühlings. Es handelt sich um eine Preisbewegung über dem TR-Widerstand, die sich schnell umkehrt und im TR schließt. Dies ist ein Test der verbleibenden Nachfrage. Es ist eine Bullenfalle, welche die Wiederaufnahme des Aufwärtstrends vorschwindelt, aber in Wirklichkeit dazu gedacht ist, unvorsichtige Ausbruchs-Händler „auf dem falschen Fuß“ zu erwischen. Ein UT oder UTAD erlaubt es dem Smart Money den Rest der Marktteilnehmer über die zukünftige Trendrichtung zu täuschen. Durch diese moralisch fragwürdige Praxis verkauft das Smart Money dem Markt ein letztes Mal den Vermögenswert zu erhöhten Preisen, bevor die Trendumkehr ins Rollen kommt.

In Phase D fällt der Preis zur oder sogar durch die TR-Unterstützungslinie. Der Beweis, dass das Angebot eindeutig dominiert, verstärkt sich entweder mit einem klaren Bruch der Unterstützung oder mit einem Rückgang unter den Mittelpunkt des TR nach einem UT oder UTAD. Es gibt oft mehrere schwache Erholungen (LPSY) innerhalb der Phase D. Diese LPSYs stellen ausgezeichnete Gelegenheiten dar, um profitable Short-Positionen einzugehen oder aufzustocken. Händler, die sich während der Phase D noch in einer Long-Position befinden, stehen in der Regel kurz davor, liquidiert zu werden.

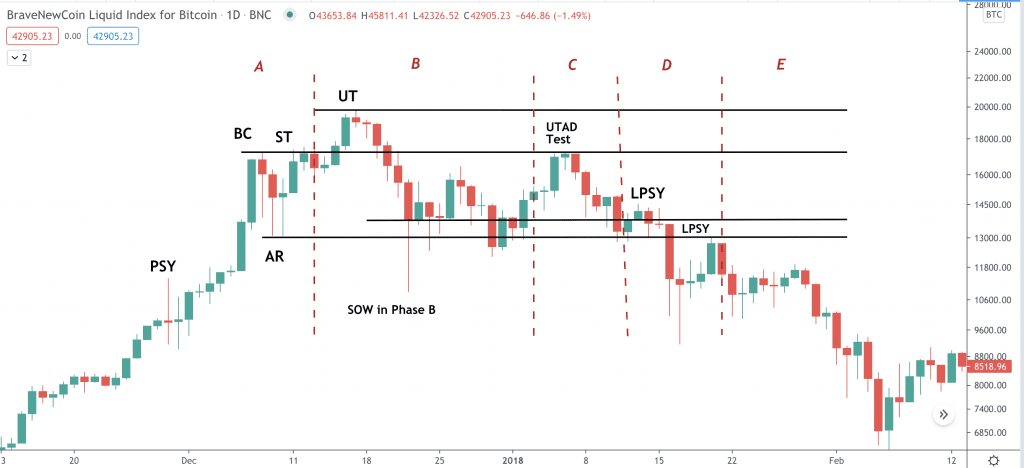

In Phase E ist der Abwärtstrend mittlerweile jedem klar. Der Kurs verlässt spätestens hier die TR und die Bären sind am Drücker. Abbildung 5 illustriert eine solche Distributionsphase anhand des Tops in den Jahren 2017/2018.

Ein Musterspiel eines solchen Schemas ist allerdings das, was wir zuletzt beobachten durften.

Evidenz für die Praktiken des Smart Money in diesem Zyklus

Die obigen Beispiele anhand des Bitcoin Kurses beweisen, dass sich das tatsächliche Smart Money nicht nur bereits seit vielen Jahren in diesem Markt befindet, sondern diesen auch aktiv steuert bzw. manipuliert. Der aktuelle Marktzyklus ist dabei keine Ausnahme.

Abbildung 6 zeigt, wie das Smart Money von Dezember 2018 bis Mai 2019 BTC vorrangig in der Range zwischen 3.200$ und 5.500$ erneut akkumuliert hat.

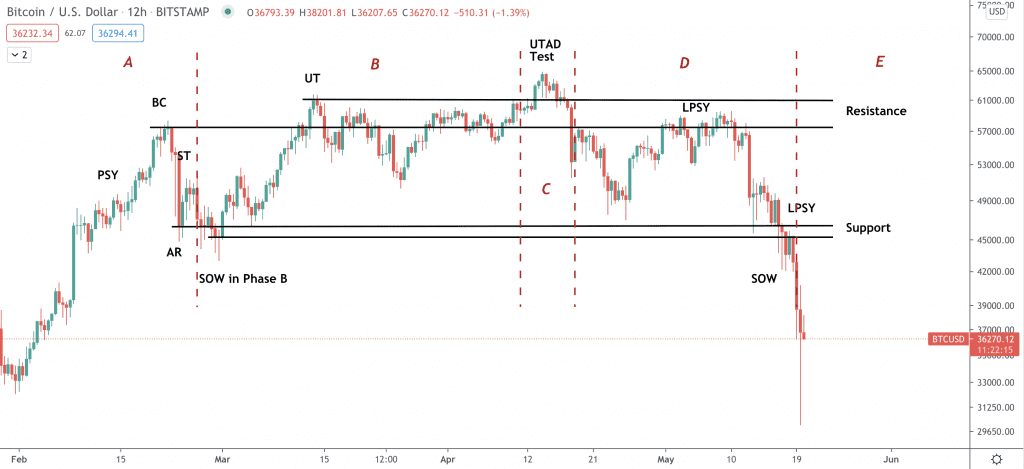

Was wir zuletzt am Crypto-Markt in Form des jüngsten Bitcoin Kurs Crashs erleben mussten, war der Übergang in die Phase E der letzten Distributionsphase des Smart Money.

Wir sehen also, dass sich dieses Schema der Akkumulations- und Distributionsphasen nach Wyckhoff immer wieder aufs Neue wiederholt. Diese Erkenntnis alleine ist gold wert, denn sie lässt uns zukünftig solche Phasen frühzeitig erkennen. Es erlaubt uns, dass wir uns ebenfalls, dem Plan des Smart Money entsprechend, am Markt rechtzeitig und richtig positionieren. Gleichzeitig weist es einmal mehr auf, mit welchem Zeithorizont das Smart Money handelt und das dieses nicht erst durch MicroStratey und Tesla an den Markt geführt wurde, sondern schon längst hier gewesen ist.

Doch vor allem soll es zeigen, dass dieser aktuelle Bitcoin Kurs Crash kein plötzliches Erzeugnis des jüngsten Elon Musk Tweets oder des neuesten China FUDs, sondern das Resultat eines über mehrere Monate hinweg genauestens geplanten Szenarios ist, welches nur das eine Ziel hatte und zwar, mit den Emotionen der Marktteilnehmer zu spielen, um möglichst viel Geld von ihnen abschöpfen zu können.

Wir hoffen, dass Wissen wie dieses dir zukünftig dabei helfen wird, zu verstehen, wer und was diesen Markt tatsächlich bewegt und warum. Dass die Kursbewegungen kein Produkt des Zufalls sind und nur der Blick von oben dir das Gesamtbild verrät.

Vor allem aber hoffen wir, dass du verstehst, dass Emotionen beim Handel nicht dein Freund sind und dass es Akteure gibt, die versuchen werden, diese gezielt gegen dich einzusetzen.